「日本ではほとんど金融教育はしないけど、世界の各国はどうなんだろう?」と気になったことがきっかけで調べた世界のお金の教育はどうなっているの?シリーズ。

アシア編、そしてEU関係国を調査しましたが、次はアメリカを調べてみました!

この記事は次のような人におすすめ!

- アメリカの金融教育の現状が知りたい

- 家庭での金融教育のヒントがほしい

アジア編、EU編は下のリンクからご覧下さい。

1.世界各国のお金の教育を調べたきっかけ

私が世界各国のお金の教育を調べたきっかけですが、「中国・香港・シンガポール編」「EU編」を読んでくれた人は同じ内容なので飛ばして下さいね。

日本の家庭でお金の教育が十分に行われているという話しを聞いたことがある人はどの程度いるでしょうか。

子どもの時に、ご両親や親戚、知人などにお金のことについて教えてもらったことがあるという人はいるでしょうか。

また学校でお金に関して教わった人はどの程度いるのでしょうか…。

少なくとも、この記事を書いている私は37歳、7歳の子どもの母親ですが、そのような話はほとんど聞いたことがありません…。

むしろ、子どもの前でお金の話しをすることは憚られているように感じます。

実際、「内容が専門的でとっつきにくい!」「資産を増やしたり儲けることばかり教えるのは、子どもたちの健全な心の発達を歪める危険がある!」などといった声があるようです。

子どもの頃、家庭や学校でお金のことについて教えてもらう機会がほとんどなかった私たちは、自分の子どもたちにお金のことについて教える必要性を感じないのはごく自然な流れかもしれません。

しかし私は、子どもの時からもう少しお金というものが身近にあったら、今の生活は違っていたかもしれないと思うことがあります。

そこで今回は世界のお金の教育はどうなっているのか気になったので調べてみました!

2.2種類のお金の教育

その前にお金の教育には実は2種類あることは知っていましたか?混乱しないように整理しました。

こちらも前回のコラム「中国・香港・シンガポール編」「EU編」を読んでくれた人は同じ内容なので飛ばして下さいね。

お金全体を学ぶ「金融教育」

1つ目は「金融教育」と言って、税金や社会保険、保険や資産運用などのお金が関わる全般的な教育。

小学校の授業で例えると、「国語」のように科目全体の事を指すイメージです。

「金融教育は、お金や金融の様々な働きを理解し、それを通じて自分の暮らしや社会について深く考え、自分の生き方や価値観を磨きながら、より豊かな生活やよりよい社会づくりに向けて、主体的に行動できる態度を養う教育である。」

引用:金融広報中央委員会 金融教育のねらいと基本的性格

と金融広報中央委員会は定義しています。

基礎中の基礎「金銭教育」

2つ目は「金銭教育」と言って、1つ目の金融教育の中の一部でお金の扱い方を学ぶ教育です。

金銭教育は日常生活をしていく中での、お金との上手な付き合い方を教えるという、具体的・実践的な部分を指しています。

国語の中の「ひらがな・かたかな・漢字」のようにお金の基礎のイメージですね。

お小遣いなどは金銭教育にあたります。

「お金」というものに注目することによって、子どもたちが生活や社会にかかわる物事をよりリアルに理解することができて、現実に足場をおいてしっかり考える力をつけ、たくましく生きる力を養わせるうえで大きな役割を持っているんですね。

このように、私達にはなかなか馴染みのない金融教育かもしれませんが、近年必要性が説かれるようになってきました。

3.世界の金融・金銭教育

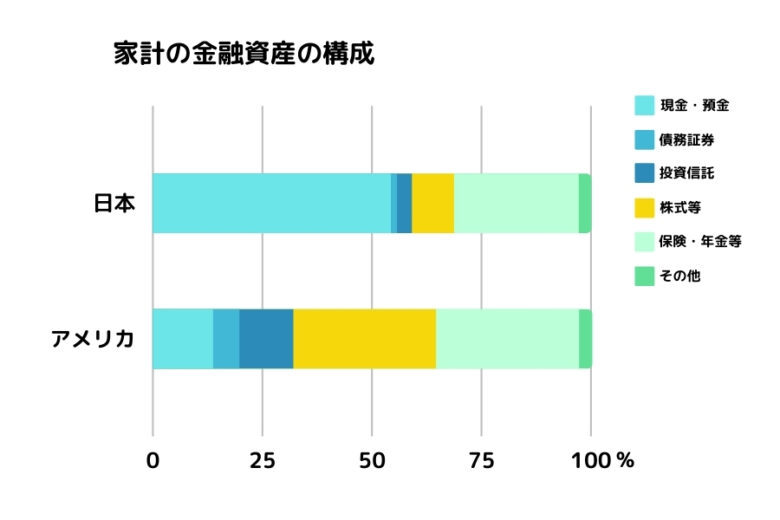

このグラフより分かることは、日本の家計の金融資産構成でほとんどの割合を占めているものが現金・預金です。

投資信託や株式といった金融商品に関する知識に乏しく、またリスクを伴うといったマイナスイメージが強いため、アメリカとの金融資産構成とは大きく異なります。

一方、アメリカの金融資産構成を見てみると、現金・預金はわずかで投資信託や株式が金融資産の大半を占めています。

これは、子どもの時から金融商品や運用に伴うリスクに関して学ぶ機会が多くあり、またオンラインゲームなどを通してもそれらを学べるようになっていることが要因ではないでしょうか。

実際アメリカではどのような金融・金銭教育が行われているのでしょうか。

各国の金融・金銭教育〜アメリカの場合〜

アメリカの金融・金銭教育で最も大切にされているパーソナルファイナンスという考え方は、個人のお金の計画や管理のことを指し、アメリカでは子どもの頃からお金のことについて学ぶことはごく当たり前のことのようです。

アメリカにおけるお金に関する学校教育は、1960年代以来の学校における消費者教育の経験や、1970年代からの全国規模での経済教育の展開に見られるように、自立を促す実践的な教育としてカリキュラムに組み込まれ、今日まで続いています。

アメリカはドイツと同様、学校教育の権限は各州にあり、金融・金銭教育についても各州により異なるため、統一されたカリキュラムとして実施されていないのが現状です。

2016年の段階で、K-12(Kindergarten(幼稚園児)から12年生(高等学校最終学年)まで)に金融教育の学習でパーソナルファイナンスの内容を含んでいる州が45州。

また、22州では高等学校においてパーソナルファイナンスに関するコースの提供を義務付けており、そのうち17州では必修化しています。

またパーソナルファイナンスに関してテストを実施している州が7州あるなど金融・金銭教育が普及していることが伺える一方で、金融・金銭教育を実施していない州もいくつか存在し、やはり各州に教育の権限があることが分かります。

アメリカでは、各州での判断で金融・金銭教育の普及が進み、9割の州で高等学校までの教育段階にパーソナルファイナンスの内容が組み込まれています。

このアメリカの金融・金銭教育の普及に大きな役割を果たしている団体がいくつかあります。

参考資料:米国金融教育におけるJumpStartの役割(金沢星稜大学)

JampStartは、金融教育に関心を持つ民間金融機関や、財団、学術団体、政府機関などおよそ150の機関が共同出資して設立したNPO法人です。

JumpStartの取り組みとしては

- 教員志望者に対してのパーソナルファイナンスの教授法を教えること

- 金融コミュニティの形成を目的とした活動

- 金融教育におけるリーダーシップや顕著な業績を表彰すること

- 教員を指導する情報等を提供すること

が挙げられます。またKー12(Kindergarten(幼稚園児)から12年生(高等学校最終学年)まで)対象のパーソナルファイナンス教育の全国基準を作成し、アメリカ全土にパーソナルファイナンス教育の促進をしています。

この全国基準は、学生の学習課程を基本から高度な内容まで定めており、学年別にそれぞれ学ぶべきベンチマークが示されています。

この全国基準によると、マネーリテラシーは「支出と貯蓄」「クレジットと負債」「勤労と所得」「投資」「リスクと保険」「金融上の意思決定」の6つの領域に分けられます。

「投資」の領域では、高等学校卒業後までに「富を築き、ファイナンシャルゴールを達成するにはどうすれば良いか説明できる」ことを1つのゴールとしています。

そのためのプロセスとして、10歳で

「投資をする理由を説明しよう」

「単利で得られる利益を計算しよう」

「複利で得られる利益を説明しよう」

「単利より複利のほうがリターンが多く、有利である理由を説明しよう」

などといった内容を学ぶとされています。

また、18歳で学ぶ項目では、

「投資を遅らせたときの退職後の結果と早くから投資したときの利得を比較しよう」

といった内容もあり、現実的実用的な内容構成がされており、生活していく上で必要不可欠な内容となっています。

アメリカでの金融教育を推進する代表的な組織で、「経済学習のスタンダード20」という経済学の基本的な事項を公表しています。

この「経済学習のスタンダード20」では、経済学についての基礎的な部分をスタンダードとして高等学校卒業までの間にそれらを学ぶようになっています。

この組織は、アメリカのすべての世代を対象とした金融に関する消費者情報の提供、金融教育に関する教材等を提供しているアメリカの代表的なNPO法人です。

このNPO法人は、NEFE高校ファイナンシャルプランニングプログラム(NEFE High School Financial Planning Program)を提供しています。

このプログラムは金融知識と共に知識を実践的に活用するための教育に重点が置かれています。

教材は6つのテーマで構成されています。

- お金の管理:あなたのキャッシュフローをコントロールしよう

- 借りる:乱用しないこと

- 稼ぐ力:給与以上に(お金を増やす)

- 投資:あなたのために働くお金

- 金融サービス:お金に気をつかおう

- 保険:あなたの持ち物を守ろう

参考資料:米国の学校における金融教育の動向(損保総研レポート)

アメリカは実際にお金にふれる

アメリカの一部の学校で行われているのがクラフトフェアというイベントです。

このイベントに企画参加できるのは4年生と5年生、幼稚園児から3年生はお買い物をする形でイベントに参加します。

4年生、5年生の子どもたちは1人当たり5ドルの参加費を払ってブースを借り、売る商品の企画、お店のディスプレイ、看板、商品の価格など全てを自分たちで考えます。

そしてそこで売った商品の売上金はすべて子どもたちのものになります。

このイベントは実際にお金に触れ、お金を稼ぐとはどういうことかを学べる素晴らしい経験となるようです。

アメリカでは、夏になるとレモネードスタンドを見かけるそうです。

このレモネードスタンドとは、子どもたちがお金を稼ぐことを学ぶためや、チャリティーのためにいたるところでレモネードを販売します。

人が多く来る場所や人通りの多い通りに出店したり、客寄せのために豚をマスコットにして注目を集めたり工夫するようです。

どうしたら商品が売れるかを考える機会となり、立派なマーケティング戦略とも言えそうです。

アメリカの子どもたちは、小さなころからビジネスを立ち上げ、育て、改善していくという感覚を遊びの中で身に着けていきます。

子ども向けのデビットカードで、アメリカで人気が高まっています。

このデビットカードの特徴は

- 保護者が銀行口座からアプリで必要な金額をカードに入金する

- カードを使う店を指定できる

- 使用可能な金額を設定できる

- 子どもがカードを使用するとリアルタイムでスマートフォンに通知がくる

- カードの使用を止めることができる

一方、子どもはアプリで残高と使用できるお店などを確認できます。

また残高を超える支払いが発生した場合には、支払額の増額を親にリクエストすることができます。

さらに銀行の金利とは別に親が金利を上乗せできるサービスがあり、子どもに貯蓄の習慣がつくように考えられています。

4.まとめ

アメリカの金融教育は、市場経済の担い手として消費者を育てることが、健全な市場を生みだし、その結果として自社の利益を含め、経済全体を豊かにするという認識から、金融教育への企業の支援が積極的に行われ、それらの企業に金融教育は支えられています。

金融リテラシーが高い人は、お金に関して十分な知識と理解力を備えており、長期的な資金計画を立てるなど望ましい金融行動をとるようになり、金融トラブルに巻き込まれるリスクが低下する傾向にあります。

日本においても、政府や各団体によりさまざまな金融・金銭教育が行われていますが、子どもにとってお金というものが身近なものであり続けられるよう、まずは家庭での金融・金銭教育を始めてみたらどうでしょうか。

お金に使われるのではなく、お金を上手に道具として使うことを教える。そうすれば、きっと子どもの未来が変わりますよ。

Text:Yuri Ishiguro

Director:Hirotaka Dezawa